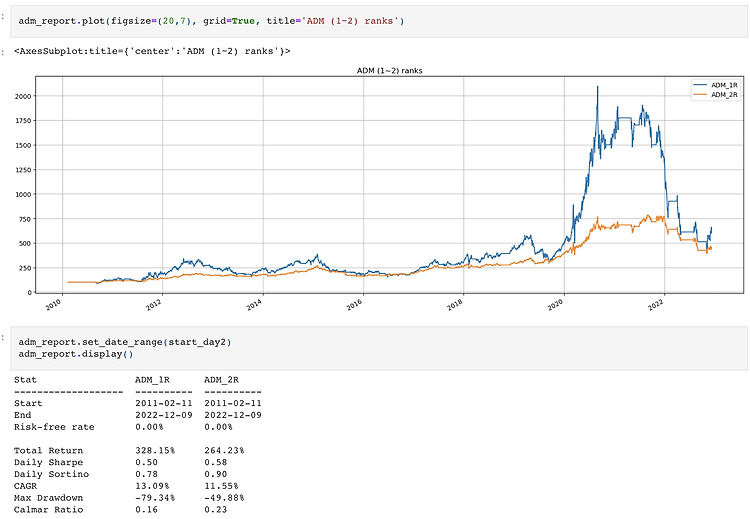

이번 글에서는 가속듀얼모멘텀을 백테스트 해보겠다. 우선 가속듀얼모멘텀의 기본 구조는 다음과 같다. n개의 투자자산과 1개의 안전자산을 선정한다. n개 투자자산의 1,3,6개월 평균모멘텀을 산출한다. n개 투자자산의 평균모멘텀 상위 m개의 자산에 동일 비중으로 투자한다. 단, 선정된 m개의 투자자산 중에서 모멘텀이 음수인 자산은 안전자산으로 교체한다. 가속듀얼모멘텀의 원문은 아래 링크를 참조하도록 한다. Accelerating Dual Momentum Investing Warren Buffett has said that trying to time the market is the number one mistake to avoid. Market timing is hard, if not impossible to..